一人暮らしの方が亡くなって空き家となった住宅を相続した場合の税務 (2016年4月)

最近、「空き家問題」が取り上げられる事が多いと感じます。

ところで、一人暮らしであった方が亡くなって空き家となった住宅を相続し、その後売却した場合の税務はどうなるのでしょうか?

- 1.相続税の課税価格について特例措置はあるか?

- 2.相続した居住用宅地等を売却する場合の留意点?

- 3.相続財産の取得費はどうなるのか?相続税額は取得費に加算できるのか?

----------------------------------------------------------------

先ず、「宅地の相続税課税価格についての特例措置」についてご一緒に見ていきます。

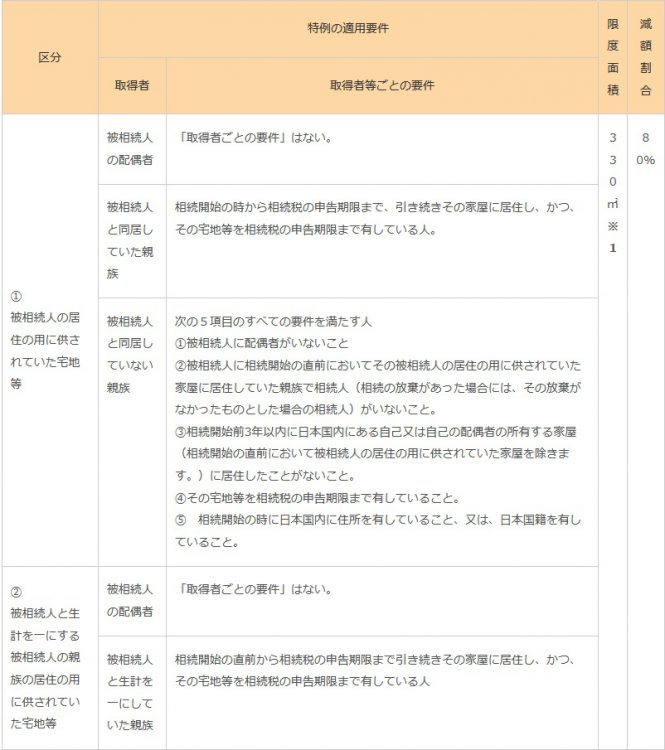

- 個人が、相続(又は遺贈)により取得した財産のうち「小規模宅地等」につ いては、相続税の課税価格の計算上、一定の割合が減額されます。

この特例を「小規模宅地等についての相続税の課税価格の計算の特例」といいます。

減額される割合 (平成22年4月1日以後に相続開始の小規模宅地等)

- (注)

- ※1 平成27年1月1日施行、相続税制改正

小規模宅地等の特例適用拡大。 居住用宅地240㎡→330㎡、 居住・事業用宅地併用、400㎡+330㎡=730㎡ - ※2 「特定居住用宅地等」

- 被相続人等の居住の用に供されていた宅地等で、被相続人の配偶者または下表に掲げる要件①または②のいずれかを満たす被相続人の親族が取得したものをいう(租税特別措置法第69条の4第3項第2号)。

- ※1 平成27年1月1日施行、相続税制改正

「特定居住用宅地等」の要件

「特定居住用宅地等」には、

①.被相続人の居住用宅地等と、

②.被相続人と生計を一にしていた親族の居住用宅地等があります。一般的に、被相続人の居住用宅地等について小規模宅地等の特例の適用を受ける者は、被相続人と同居していた配偶者などの親族が多いと思われますが、被相続人が一人暮らしであった場合でも、上表の要件を満たせば小規模宅地等の特例の適用を受けることができます。

”被相続人が配偶者と別居していたために一人暮らし”の場合は、「被相続人に配偶者がいないこと」とする要件を満たさないので、「小規模宅地等の特例」が適用されるのは、配偶者が収得した場合に限られます。

この場合、配偶者と配偶者以外の親族が共有で取得したときには、配偶者の取得した持分の部分のみ適用可能となり、配偶者以外の親族が取得した持分の部分には適用されません。

一人暮らしの被相続人の居住用宅地等を取得した親族が、相続開始前3年以内に本人または本人の配偶者の持ち家に居住していない場合、その他の要件を満たせば「小規模宅地等の特例」の適用が受けられます。

このような親族の例としては、配偶者がおらず一人暮らしであった被相続人の子が、被相続人の相続開始の3年より前から社宅で居住していたケースなどがあります。

配偶者がおらず一人暮らしであった被相続人の居住用宅地等があり、相続税の申告を要する場合には、「特定居住用宅地等」の要件を満たして、「小規模宅地等の特例」の適用ができないか検討すべきでしょう。

ただし、早期の売却が必要な場合には、相続税額や「相続財産を譲渡した場合の、相続税額の取得費加算の特例」等も比較検討しながら、売却の タイミングを逸しないよう、「小規模宅地等の特例」の適用にこだわらずに相続税の申告期限内で売却を検討することも考えられます。

「家屋の相続税課税価格」の計算

固定資産税評価額を1.0倍して評価します(財産評価基本通達89)。

従って、その評価額は固定資産税評価額と同じになります。

2.及び3.については、次回、ご一緒に見ていきましょう。