太郎さん(55歳)は、現在(平成29年3月現在)、妻の花子さん(55歳)と夫婦で居住している自宅(以下「甲建物」)およびその敷地(以下「乙土地」)の譲渡を検討しています。

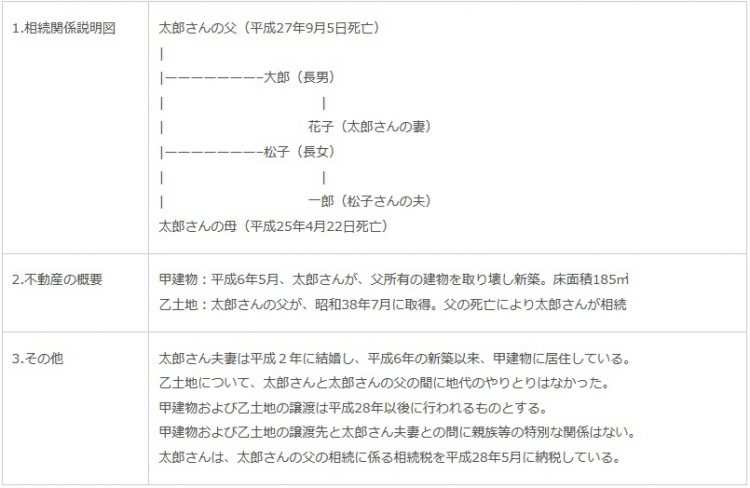

太郎さんと花子さん夫妻の、甲建物および乙土地(居住用財産)の譲渡に係る税金について、

具体的な事例によって「居住用財産を譲渡したときの課税軽減特例等適用の可否」について検討してみましょう。

各事例は設定事項を前提とし、問われている論点以外は、すべて手続き、要件および法令に適合しているものとします。

■ 太郎さんの所有する甲建物および乙土地を譲渡、または乙土地のみを譲渡した場合における譲渡所得の、

「居住用財産の3,000万円特別控除」(以下「3,000万円特別控除」)適用について。

--------------------------------------------------------------------------

Q:太郎さんが、平成6年5月の甲建物の新築において、住宅借入金等特別控除の適用を受けていた場合、本件譲渡について「3,000万円特別控除」の適用が受けられますか?

A:「3,000万円特別控除」の適用を受けることができます。

●譲渡した居住用不動産について(過去に)住宅借入金等特別控除を受けていたとしても、所定の要件を満たせば「特別控除」の適用を受けることができます。

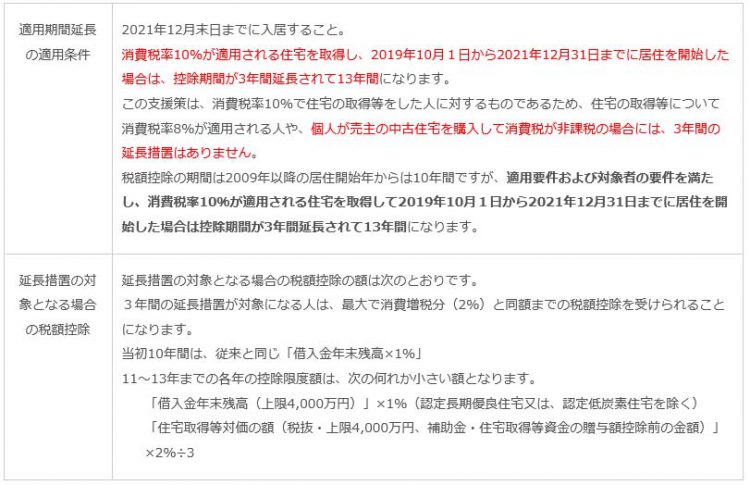

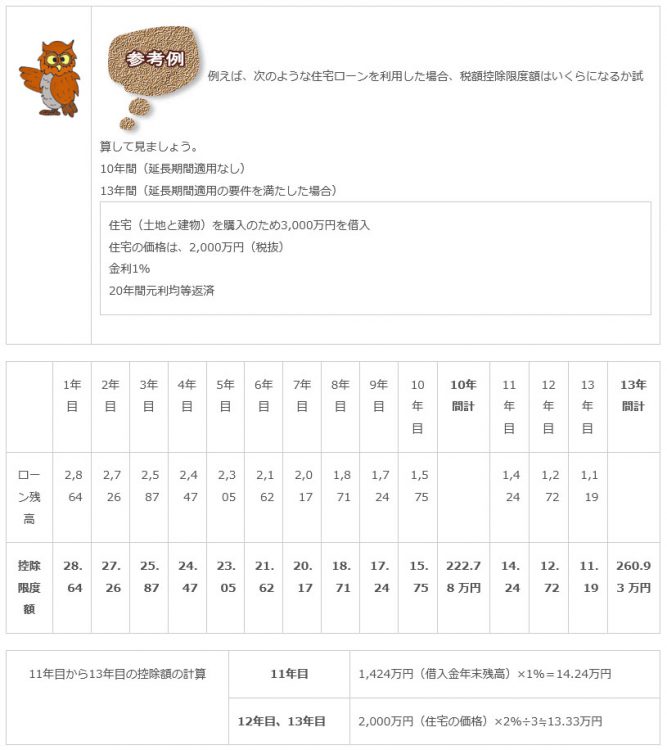

●取得した居住用の家屋に住み始めた年とその年の前後2年(前々年、前年、翌年、翌々年)に「特別控除」を使っていると、住宅ローン控除を受けることができません。

もし住宅ローン控除を受けている家屋について入居した翌年または翌々年にこの3,000万円控除の特例を受ける場合には、既に受けた住宅ローン控除分の所得税を納付する必要があります。

--------------------------------------------------------------------------

Q:太郎さんの合計所得金額が20,000千円を超える場合、「3,000万円特別控除」の適用が受けられますか?

A:「3,000万円特別控除」の適用を受けることができます。「3,000万円特別控除」に所得要件はありません。

(参考までに)

「直系尊属から住宅取得等資金の贈与を受けた場合の特例」の場合は、贈与を受けた年の合計所得金額が2,000万円以下、住宅借入金等特別控除の場合は控除を受ける年分の合計所得金額が3,000万円以下、という所得要件があります。

--------------------------------------------------------------------------

Q:甲建物を平成28年8月に取り壊し、乙土地について平成29年10月に譲渡契約を締結し、平成30年1月に引き渡した場合には、「3,000万円特別控除」の適用が受けられますか?

A:適用を受けることはできません。

家屋を取り壊してから譲渡する場合でも、その敷地の譲渡契約が家屋を取り壊した日から1年以内に締結されるなど、一定の要件を満たすことで「3,000万円特別控除」の適用を受けられます。しかし本設例では、乙土地の譲渡契約は甲建物の取り壊しの日から1年を超えているため、適用を受けることはできません。

家屋を取り壊した場合(敷地だけの譲渡)は、次のすべてを満たさなければなりません。

●その敷地の譲渡契約を、家屋を取り壊した日から1年以内に締結している。

●住まなくなった日から3年目の年の12月31日までの間に譲渡する。

●家屋を取り壊してから譲渡契約を締結した日までの間、その敷地を貸付けその他の用に供していない。

--------------------------------------------------------------------------

Q:甲建物を平成28年8月に取り壊し、乙土地について平成28年9月から平成29年3月まで近隣のFB社に貸し付け、平成29年4月に譲渡契約を締結し、平成29年5月に引き渡した場合には、「3,000万円特別控除」の適用が受けられますか?

A:適用を受けることはできません。

前設例の説明の通り建物を取り壊してから譲渡契約を締結した日までの間、その敷地を貸付けその他の用に供している場合、「3,000万円特別控除」の適用を受けることはできません

--------------------------------------------------------------------------

Q:「3,000万円特別控除」_の適用を受けてもなお譲渡益がある場合、その譲渡益に対して、「所有期間10年超の軽減税率の特例」の適用が受けられますか?

A:「所有期間10年超の軽減税率の特例」の適用を受ける事ができます。

3,000万円特別控除」と、「所有期間10年超の軽減税率の特例」は、要件を満たしていれば併用できます。

--------------------------------------------------------------------------

■ 太郎さんが甲建物および乙土地を譲渡し、買換資産を取得して直ちに居住の用に供した場合における「特定の居住用財産の買換え特例」適用について。

--------------------------------------------------------------------------

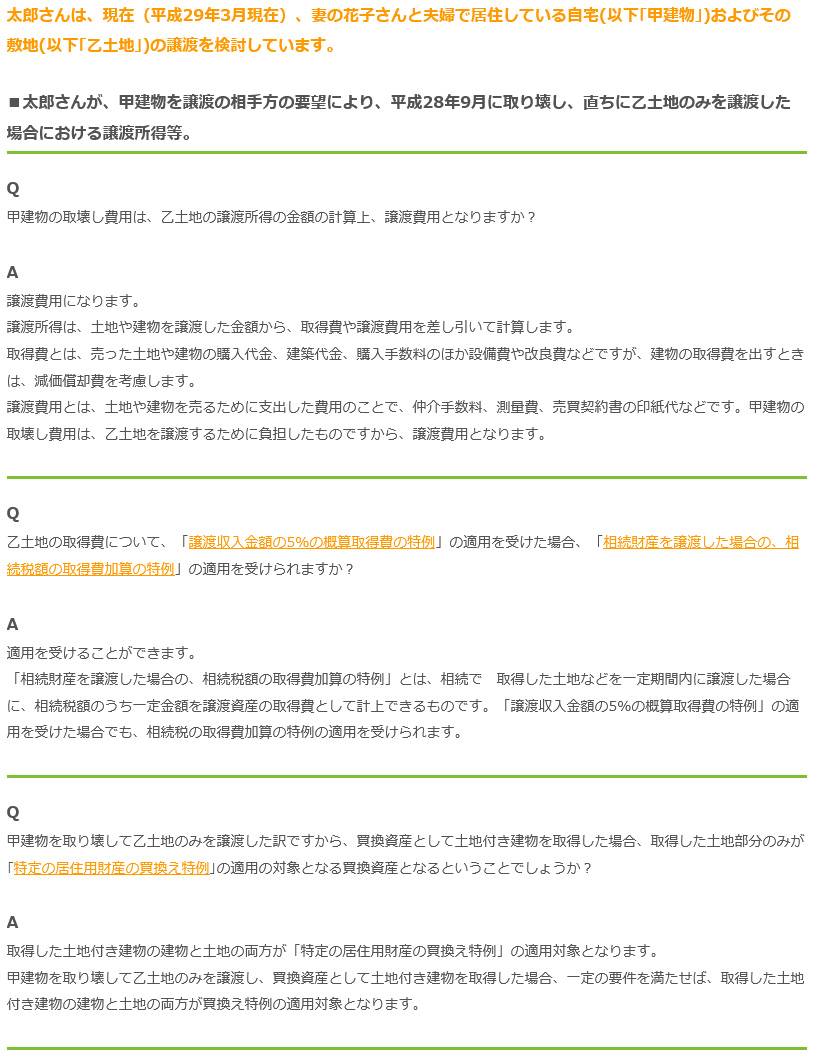

■太郎さんが、甲建物を譲渡の相手方の要望により、平成28年9月に取り壊し、直ちに乙土地のみを譲渡した場合における譲渡所得等

--------------------------------------------------------------------------