配偶者居住権について

配偶者居住権(2018年民法改正により創設、施行日は2020年4月1日)

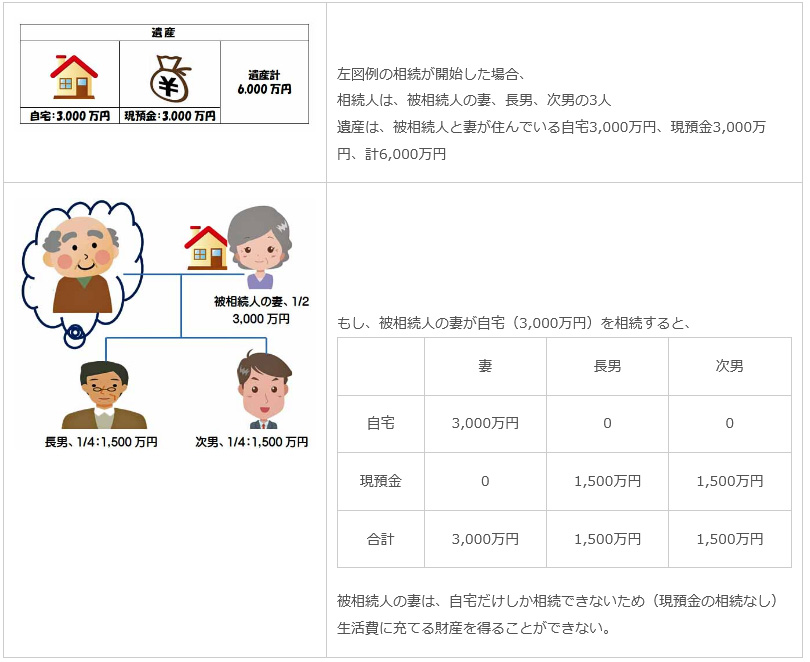

夫が亡くなった場合、子がいる配偶者の法定相続分は遺産全体の2分の1です。

相続財産の大部分を自宅不動産が占めているような場合、現行の規定では、法定相続分とおり分割するためには、家を処分することで得た金銭で分割せざるを得なくなり、配偶者が今まで住んでいた家に住めなくなります。

たとえ自宅の処分には至らなくても、配偶者が自宅だけしか相続できず生活費に充てられる財産を得られないという不都合が生じかねません。

このような事態を回避するため、不動産の所有権と居住権を分離し、配偶者が所有権を持たなくても自宅に住み続けることができる「配偶者居住権」が創設されました。

- 配偶者居住権は、相続開始のときに居住していた配偶者に認められる権利です。

①遺産分割、②遺贈・死因贈与、③家庭裁判所の決定のいずれかによって成立します(改正民法1028条1項1号・2号、1029条、現民法554条)。- 被相続人が、相続開始の時に居住建物を配偶者以外の者と共有していた場合は認められません(改正民法1028条1項ただし書)。

- 建物の使用は無償です。

- 配偶者居住権の存続期間は、配偶者の終身の間です(改正民法1030条)。

- 居住建物の所有者は、配偶者に対し、配偶者居住権の設定の登記を備えさせる義務を負います(改正民法1031条)。

不動産登記手続きを経ることで第三者にも対抗することができます。

配偶者のための「配偶者短期居住権」の創設

改正民法では、狭義の「配偶者居住権」とは別に、配偶者のための「配偶者短期居住権」が創設されました。

配偶者は、相続開始の時に無償で居住していた場合には、遺産分割終了の日と相続開始の時から6カ月を経過する日のいずれか遅い日までは、従来どおり居住することができるものとされました(改正民法1037条1項)。

- 配偶者短期居住権は、配偶者に当然に認められる権利です。

配偶者居住権に関する税務上の扱い(税制大綱P40~P41)

民法(相続関係)の改正に伴い、次の措置が講じられます。相続税における配偶者居住権等の評価額は次のようになります。

① 配偶者居住権の評価額の評価額

建物の時価-建物の時価×(残存耐用年数-存続年数)÷残存耐用年数×存続年数に応じた民法の法定利率による複利現価率

② 配偶者居住権が設定された建物(以下、居住建物)の所有権の評価額

建物の時価-配偶者居住権の価額

③ 配偶者居住権に基づく居住建物の敷地の利用に関する権利の評価額

土地等の時価-土地等の時価×存続年数に応じた民法の法定利率による複利現価率

④ 居住建物の敷地の所有権等の評価額

土地等の時価-敷地の利用に関する権利の価額

-

- 注1:

- 上記の「建物の時価」および「土地等の時価」は、それぞれ配偶者居住権が設定されていない場合の建物の時価または土地等の時価とする。

- 注2:

- 上記の「残存耐用年数」とは、居住建物の所得税法に基づいて定められている耐用年数(住宅用)に1.5を乗じて計算した年数から居住建物の築後経過年数を控除した年数をいう。

- 注3:

- 上記の「存続年数」とは、次に掲げる場合の区分に応じそれぞれ次に定める年数をいう。

- 配偶者居住権の存続期間が配偶者の終身の間である場合、配偶者の平均余命年数

- 上記以外の場合、遺産分割協議等により定められた配偶者居性権の存続期間の年数(配偶者の平均余命年数を上限とする)

- 上記の「存続年数」とは、次に掲げる場合の区分に応じそれぞれ次に定める年数をいう。

- 注1: